Структурные продукты с защитой капитала и опционной инвестиционной конструкцией

Что такое структурные продукты? Информация о брокерах и провайдерах структурированных инвестиционных продуктов с защитой капитала.

- Что это и как работает?

- Брокеры — у каких брокеров можно купить структурные продукты?

- Российские брокеры

- Условия — сравнение условий российских ТОП-брокеров

- Зарубежные брокеры

- Выводы — какой брокер наиболее подходящий?

- ФИНАМ — Индивидуальный Инвестиционный Портфель

- БКС Мир Инвестиций — структурные продукты эмиссионного типа (структурные ноты)

Структурные продукты. Что это такое?

Классическое, но сложное для понимания, определение структурированных финансовых продуктов представлено в Википедии.

Структурный продукт — это инвестиционный финансовый инструмент созданный банком или финансовой организацийей, за счёт комбинирования нескольких классов финансовых инструментов и обладающий нестандартной потенциальной доходностью как и возможными рисками, которые, как правило, ограниченны потерей стоимости за колл опцион на выбранный инвестором актив.

Другой вариант определения — это готовое инвестиционное решение с заранее известным сроком, риском и другими условиями. Он представляет собой сочетание традиционных финансовых инструментов, таких как акции, облигации, валюты и т. д., и производных финансовых инструментов, таких как фьючерсы, опционы и т. д.

Использование опционных конструкций внутри структурных продуктов позволяет увеличивать доходность инвестиционной части при этом оставляя под защитой основную часть вложенных инвестором средств

Как работают структурные продукты?

Разберемся, как именно работают структурные продукты на базе продукта от брокера «ФИНАМ».

- Пример продукта

- Что происходит после покупки?

- Что происходит по завершению срока?

- Какие вы берёте риски?

Пример продукта

У продукта 2 стороны соглашения

- Инвестор

- Брокер

Инвестор выбирает или конструирует продукт по параметрам, Брокер согласует параметры и выполняет условия сделки.

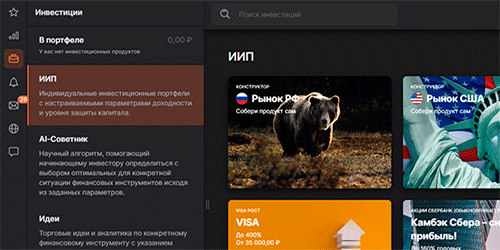

Выбор Индивидуальнх Инвестиционных Продуктов у брокера ФИНАМ находится в личном кабинете в терминале «ФИНАМ Трейд», вкладка «Инвестиции»

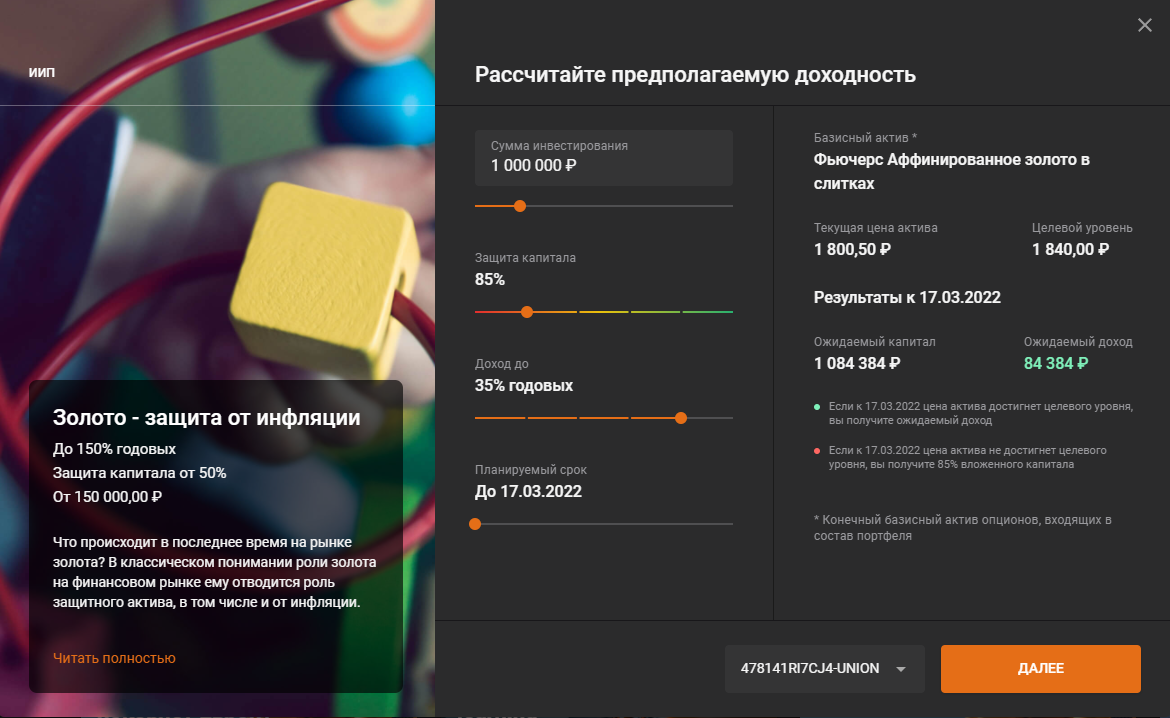

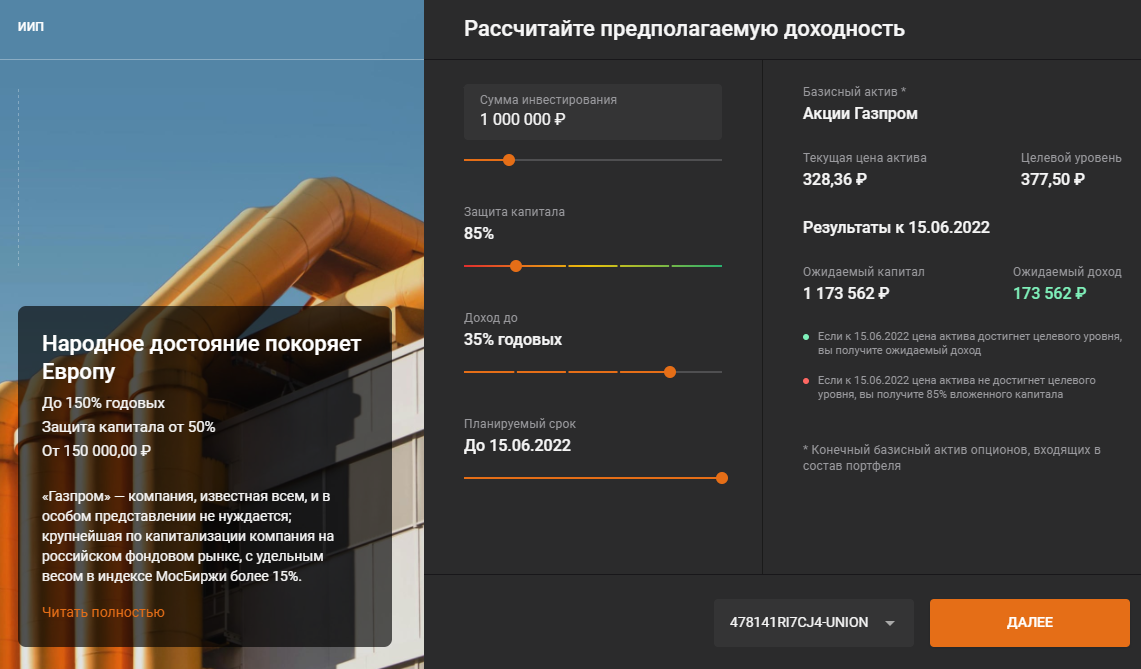

Пример: Инвестор на 1 000 000р. покупает структурный продукт с защитой капитала 85% и базовым активом - цена золота на Мосбирже.

Параметры продукта:

- Защита капитала: 85% (т.е. максимальная потеря = 250 000р.)

- Доход: до 35% (т.е. минимальный доход 8,5% за 3 месяца)

- Срок продукта: 3 месяца

- Текущая цена золота: 1800р.

- Целевой уровень золота: 1840р.

- Ожидаемый доход: 84384р.

Условия следующие:

- Если через 3 месяца цена золота достигнет целевого уровня = 1840р. и выше, то инвестор получит 84384р. + доход базового актива

- Если не достигнет, то инвестор получит только защиту капитала (т.е. 85% от вложенных средств, т.е. 850 000р.)

Что происходит после покупки структурного продукта?

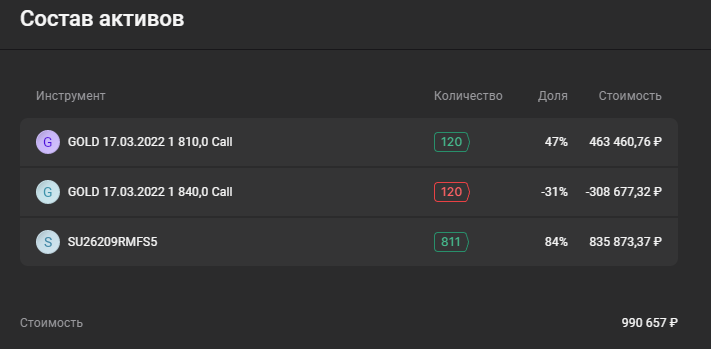

Брокер покупает на ваш счёт 3 инструмента для 2х частей продукта

Защитная часть

- 811 облигаций Минфина РФ на сумму: 835 837р. с самым ближним сроком погашения.

Опционная часть

- Покупка 120 контрактов на опционы колл со страйком 1810 на сумму 463 460р.

- Продажа 120 контракты на опционы колл со страйком 1840 на сумму 308 677р.

- Итого цена продукта: 990 657р.

* комиссии снимаются за сделки в рамках Вашего тарифа у брокера

* есть возможность досрочно продать активы входящие в состав структурного продукта, но кто разбирается в Срочном рынке понимает, что ликвидность опционов может не позволить по той же цене быстро перепродать контракты

Что происходит по завершению срока структурного продукта?

Инвестор и Брокер ждут 3 месяца, т.е. дня завершения срока структурного продукта.

Инвестор угадал, цена золота достига 1840р. и выше. Инвестор получает прибыль

- + от брокера по условиям продукта (84384р.)

- + доход от роста базового актива выше 1840р.

- + доход от купонов защитной части продукта (купоны по облигации)

- - выплачивает комиссии за сделки по прадажи инструментов продукта

Инвестор не угадал, цена не достигла целевых показателей

- - получает убыток на сумму не защищенной части продукта (85%*1000 000р. = 250 000р.)

- + получает доход от купоннов защитной части продукта

- - выплачивает комиссии за сделки по продаже инструментов продукта

Какие вы берёте риски?

Основной риск - это ошибиться в прогнозе (не угадать) цену базового актива к сроку истечения продукта.

Если цена базового актива во время продукта достигала цены целевого уровня, но к сроку истечения продукта ушла ниже, то считается, что вы не угадали целевой уровень.

Риск падения цены защитных облигаций

Риском того, что упадёт цена облигаций входящих в защитную часть продукта есть, но он достаточно низок. Брокер автоматически подбирает самые ликвидные облигации с самым ближайшим сроком погашения, например ближние ОФЗ или валютные облигации Минфина.

Выводы

Структурные продукты с защитой капитала очень интересный инструмент инвестирования позволяющий сделать ставку на рост или падение к определённому сроку вполне прогнозируемых инструментов таких как: голубые фишки российских и иностранных эмитентов, валют, товаров и других инструментов.

Широкие возможности по управлению риском позволяют управлять ожидаемой доходностью.

Для приобретения таких продуктов необходимо подобрать брокера, который соберет для вас данный продукт. Разные брокеры предлагают самостоятельно разработанные инструменты.

Перейдем к выбору брокера.

Брокеры для покупки структурных продуктов

Российские брокеры

Лучшие брокеры с сервисами структурных продуктов с защитой капитала

Суть структурированных продуктов: Инвестор делает ставку на достижение ценового уровня базового актива структурного продукта к определенному сроку.

Инвестор угадал (спрогнозировал), то получает прибыль

- + от роста базового актива

- + от полученных купонов защитного инструмента

Если инвестор не угадал

- - получает убыток на сумму не защищенной части продукта

- + получает доход только от полученных купонов

Сравнение условий структурных продуктов от российских брокеров

Суть структурированных продуктов: Инвестор делает ставку на достижение ценового уровня базового актива структурного продукта к определенному сроку.

Инвестор угадал (спрогнозировал), то получает прибыль

- + от роста базового актива

- + от полученных купонов защитного инструмента

Если инвестор не угадал

- - получает убыток на сумму не защищенной части продукта

- + получает доход только от полученных купонов

Выбор брокера

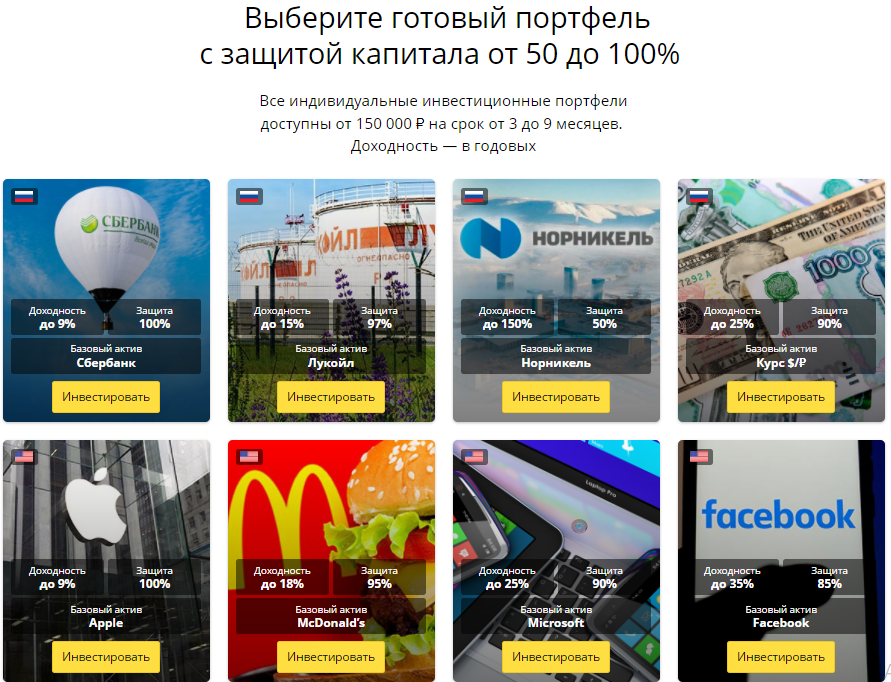

ФИНАМ. Индивидуальные инвестиционные портфели (ИИП)

ФИНАМ - Индивидуальные инвестиционные портфели (ИИП).

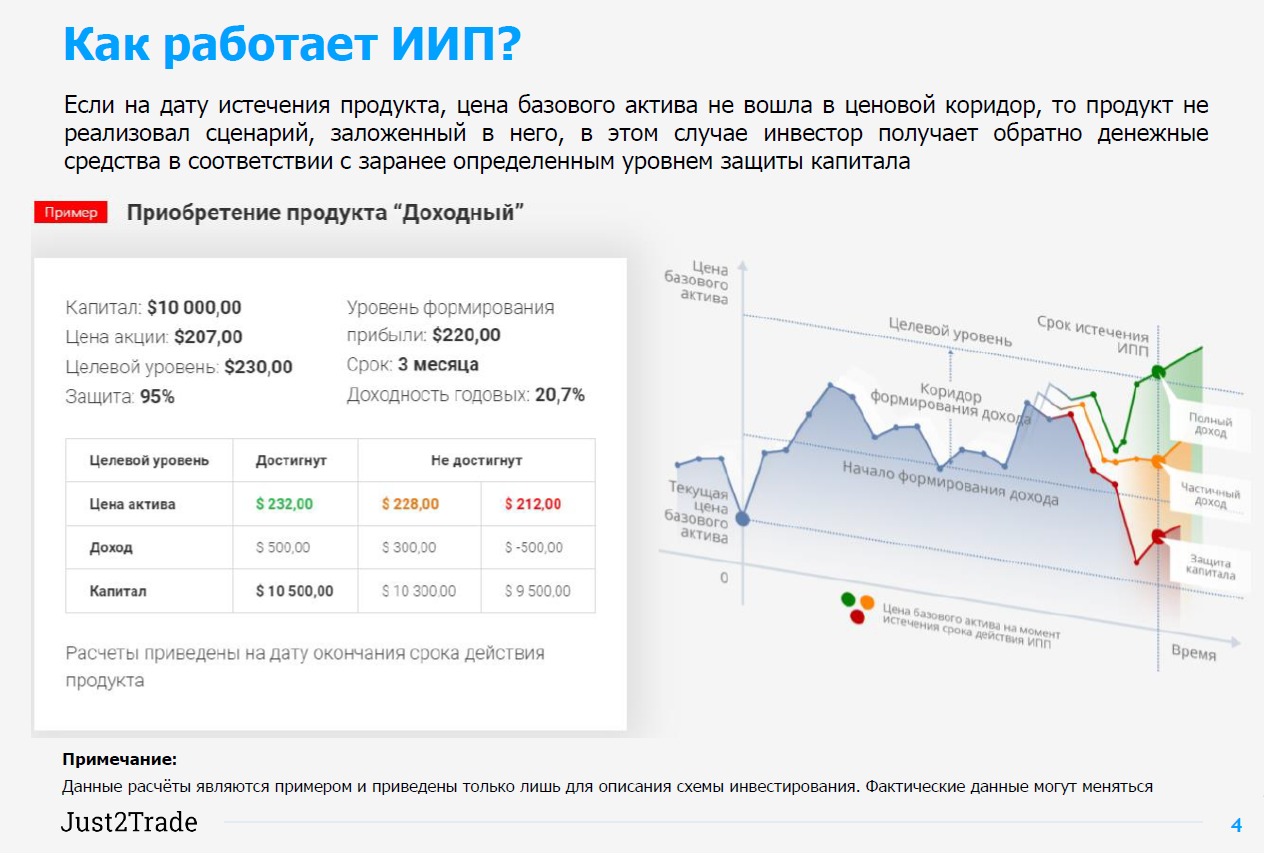

Что такое ИИП? По сути, это пари между инвестором и брокером о том, достигнет ли базовый актив установленного уровня к определенному сроку.

Брокер предлагает ИИП 2х типов

- С защитой капитала — от 150000 до 5 млн. руб. и защитой капитала от 50 до 100%, с доходностью до 150%

- Без защиты — от 30000 до 5 млн. руб., без защиты капитала, но прибылью до 400%

Суть продукта:

- Если угадаете диапазон (уровень) цены базового актива продукта к указанному сроку, то получите прибыль.

- Если не угадаете, то потереяете не защищенную часть структурного продукта. Защитная часть может составлять от 0% до 100%.

Условия продуктов

Срок продукта: от 3 до 9 месяцев

Суммы инвестирования:

- Для рисковых продуктов: от 35 000 до 5 млн. руб.

- Для защитных продуктов: от 150 000 до 5 млн. руб.

Комиссия: взымается за сделки по тарифу клиента у брокера в зависимости от инструментов входящих в структурных продукт

Самостоятельная настройка: Есть

Инвестор может регулировать:

- - уровень защиты (максимального убытка)

- - уровень дохода

Приобритение структурных продуктов осуществляется через приложение брокера Finam Trade или в личном кабинете ФИНАМ.

БКС Мир Инвестиций. Структурные продукты эмиссионного типа (Структурные ноты)

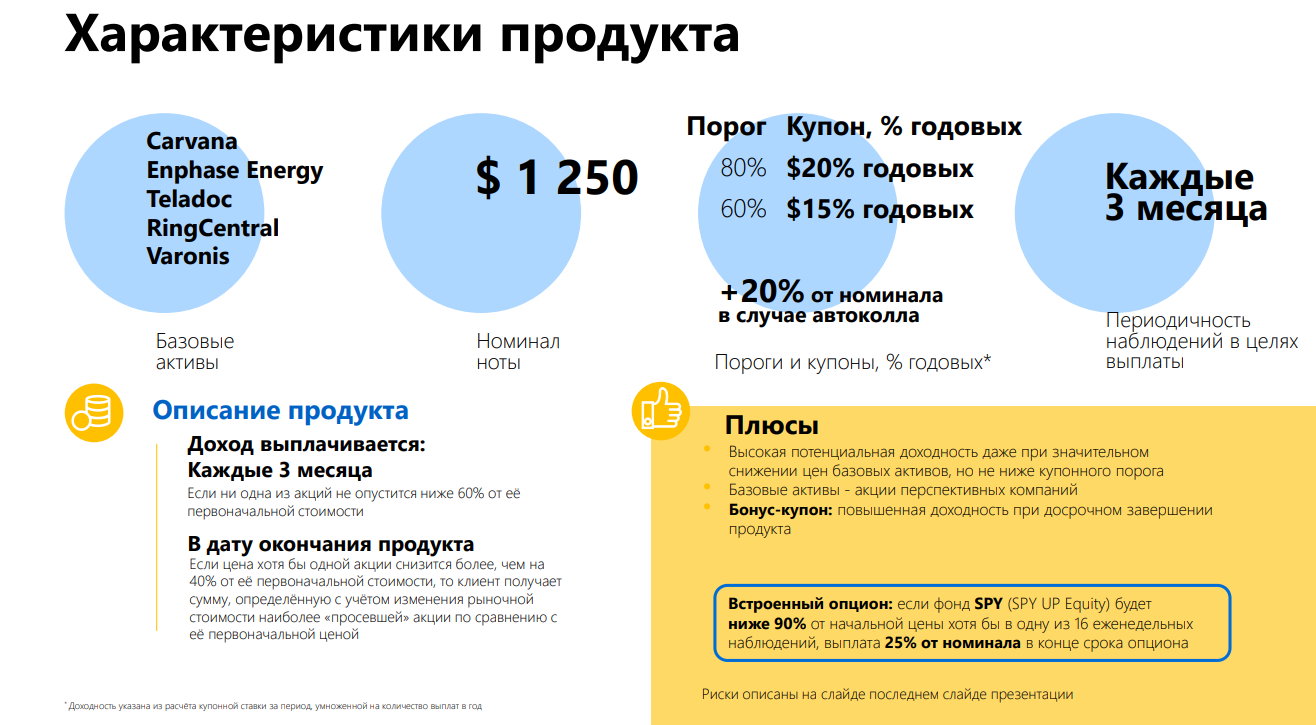

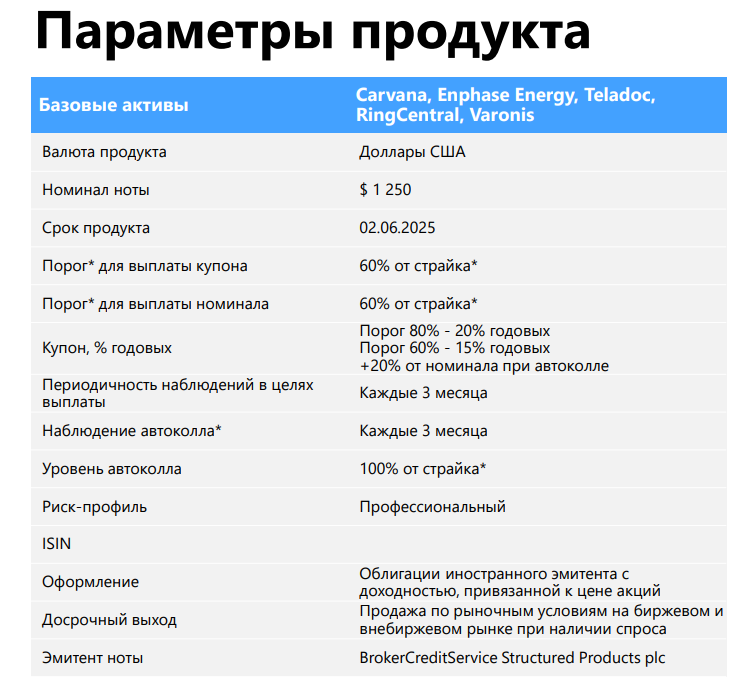

БКС Структурные ноты - полноценные эмиссионные облигации выпущенные дочерней кипрской структурой BCS Structured Products plc.

Структурные ноты от БКС обращаются как на биржевом так и на не биржевом рынке. Много выпусков на Московской бирже.

* для покупки структурных продуктов от БКС инвестору необходимо иметь статус Квалифицированного инвестора

Суть продукта:

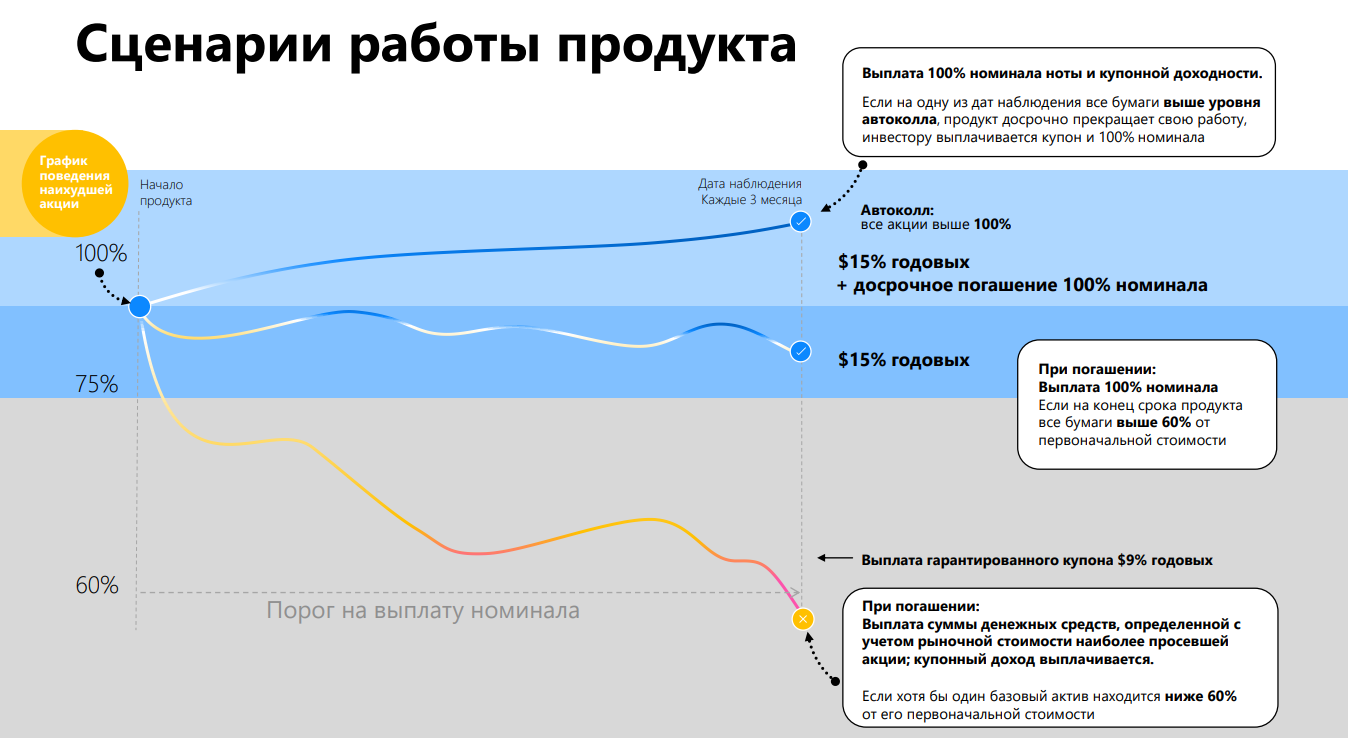

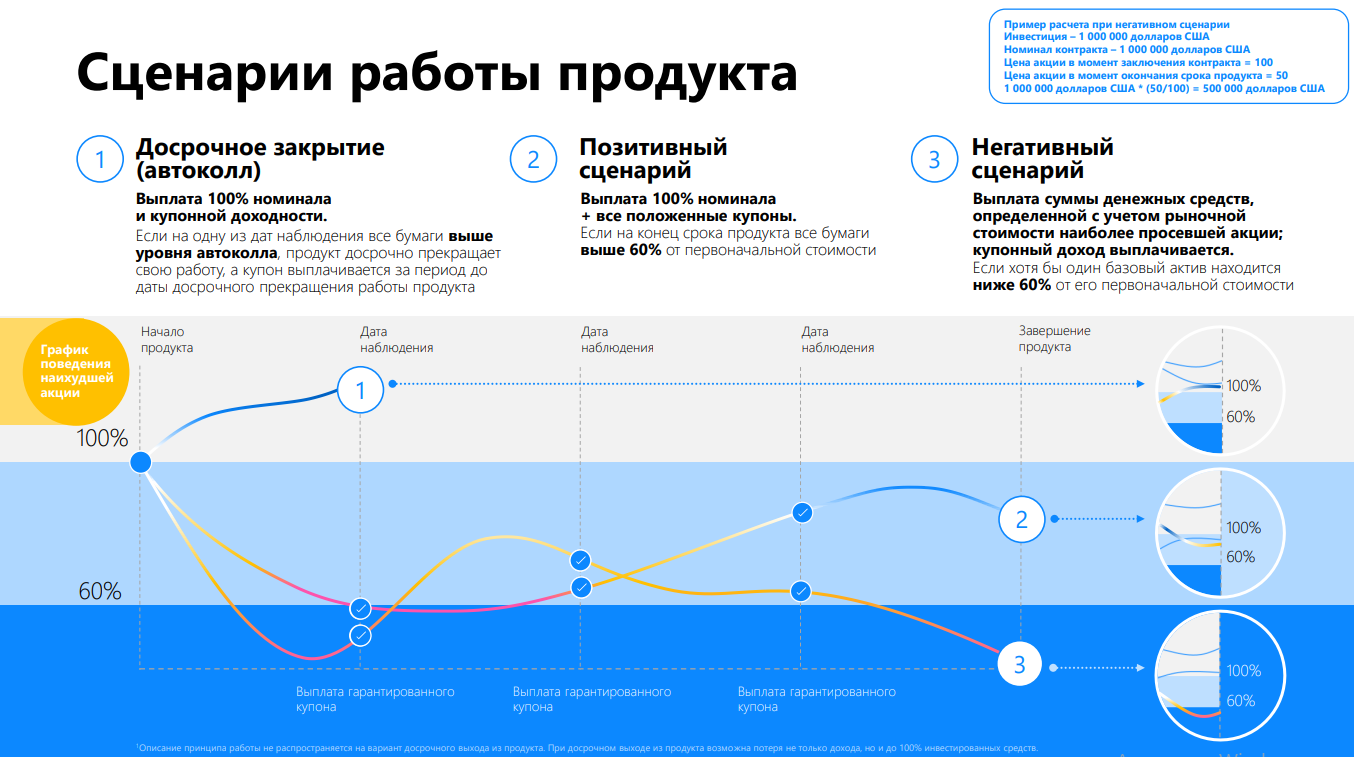

Инвестор покупает облигации купоны которых зависит от рыночной стоимости определенных в параметрах эмиссии корзины из 4-6 зарубежных акций которые являются базовыми активами ноты. Даты завершения купонных периодов (3-6 месяцев) таких облигаций являются - датами наблюдения:

- - если цены на акции на даты наблюденияне не упадут до установленного условиями эмиссии облигации уровня, то инвестор получает купон

- - если цены на акции одной или нескольких акция опустятся ниже установленного уровня, то инвестор или получить выплату купона по меньшей процентной ставке или не получит купоны вовсе.

Главный риск: если цена акций или одной из акций, входящих в структурный продукт, на момент погашения продукта (3-5 лет) окажутся ниже установленного барьера, то инвестор получит при погашении продукта - номинальную стоимость облигации за минусом того процента на который упала цена акций (например только 60% от номинала, т.е. убыток может составить и 40% и 80% от инвестиций! При этом вы получите не деньги, а поставку самой упавшей из акций на свой брокерский счёт, таким образом став акционером данной компании. И далее либо продаёте и выходите в деньги или ждёте в акции рост её цены с целью отбить потери.

Нужно понимать, что на горизонте 3-5 лет акции могут несколько раз падать и возвращаться или наоборот взлетать в 2 и более раза.

Вторым Главным риском является "Встроенный опцион" о котором читайте ниже.

Но и в случае бурного роста акций внутри структурной ноты есть Дополнительное условия называемое "Автоколл", о котором также читайте ниже.

В параметры продукта как правило закладываются следующие переменные:

- Срок продукта: в большинстве выпусков срок обращения 3-5 лет.

- Номинал 1 облигации (ноты): в большинстве продуктов 1000-1250$

- Периодичность наблюдений в целях выплат: в большинстве продуктов 3-6 месяцев

- Порог для выплаты купона: в большинстве продуктов: 100% - 80% - 60% (например, если цена акций снизилась не более 20%, то купон = 20% годовых от номинала, если снизилась не более 40%, то купон 15% годовых от номинала)

- Порог для выплаты номинала: если к погашению облигаций цена акций упала ниже 40% от начальной стоимости на момент покупки продукта, то инвестор получит номинальную стоимость облигации за минусом того процента на который упала цена самой "просевшей" акции (например только 60% от номинала, т.е. убыток может составить и 40% и 80% от инвестиций!)

дополнительные условия

Автоколл (досрочное завершение продукта) - это автоматическая выплата 100% номинала и купона в котором произошло погашение. Такое происходит когда акции входящие в состав базового актива структурного продукта значительно вырастают. По сути инвестор угодал и попал в сильный рост акций и в перспективе начинает стрич купоны с эмитента структурного продукта. Но эмитент продукта, понимая это, чтобы не уйти в сильный убыток, предусмотрел досрочное закрытие пари между ним и инвестором.

Встроенный опцион - это второй главный риск. Читайте условия каждого продукта. Бывают такие опционы как: падение какого-нибудь индекса акций на 20%. Далее смотрите какие последствия для инвестора могут последовать. Например есть структурные ноты, где в таком случаем инвестора ожидает только выплата 25% от номинала.

Досрочный выход - это в случае возможности продажи продукта на бирже или на внебиржевом рынке. Но очевидно, что если не будет покупателей облигации, то и продать её будет не кому и тогда инвестору останется только один вариант - держать облигацию (ноту) до даты срока погашения в надежде, что до этого времени акции внутри облигации вырастут в цене и появятся заинтересованные покупатели на этот продукт.

По итогу мы получаем высокодоходный продукт с высокими рисками, которые можно рассчитать изучив параметры продукта и заработать выбрав правильную точку входа по коньюктуре рынка акций входящих в базовый актив структурного продукта от самого крупного частного брокера РФ БКС Мир Инвестиций .

Может быть полезно

Иностранные брокеры

Just2Trade

Just2Trade - отличный сервис Индивидуальных инвестиционных портфелей (ИИП) с защитой капитала от кипрской дочки Финам.

Суть продукта:

- Если вы угадаете диапазон (уровень) цены базового актива продукта к указанному сроку, то получите прибыль.

- Если не угадаете, то потереяете не защищенную часть структурного продукта.

- Защитная часть может составлять от 0% до 100%.

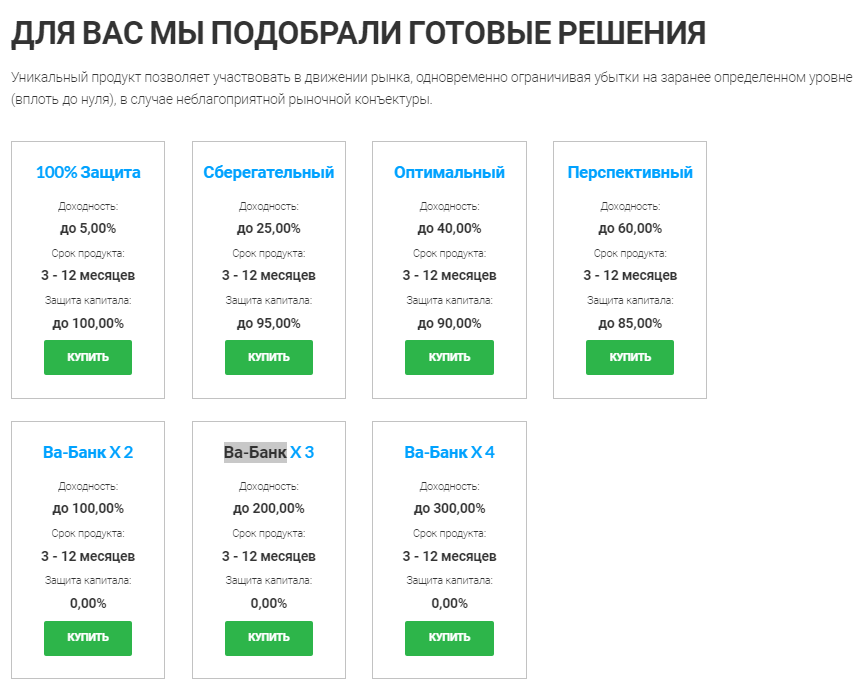

ИИП делятся на 2 типа:

- С защитой капитала (от 5000$ и защитой капитала от 85% до 100%, с возможной доходностью от 5% до 60%)

- Ва-банк (от 500$, без защиты капитала, но возможной доходностью от 100% до 300%)

Условия продуктов:

Срок продукта: от 3 до 12 месяцев

Суммы инвестирования:

- Для рисковых продуктов: от 500$ до 10000$

- Для защитных продуктов: от 5000$ до 1000000$

Комиссия: взымается за сделки по тарифу клиента у брокера в зависимости от инструментов входящих в структурных продукт

Самостоятельное конструирование и настройка продукта: Пока не доступно

Приобритение структурных продуктов осуществляется через форму брокера Just2Trade

Выводы и выбор брокера

В брокерах Финам и Just2Trade потери в случае неудачи заранее известны. В среднем при риске потери 10% капитала можно заработать 30% доходности, т.е. с точки зрения соотношения риска и доходности это вполне приемлимые условия. При этом клиенту не обязательно обладать статусом квалифицрованного инвестора.

Структурные ноты БКС Мир инвестиций потенциальная доходность выше и, что подкупает, она в валюте, но и потери при крахе на рынке могут составить и больше половины инвестиций.

По остальным крупным брокерам и банкам, в том числе и государственным, мы детально каждый сервис не изучали и не инвестировали, но насколько знаем мнение рынка, в данном направлении для розничного (частного) инвестора они сильно отстают в качестве сервиса, доступности и доходности.

Таким образом, на наш взгляд, среди брокеров наиболее удобно и понятно структурные продукты реализованы у брокеров:

Для обладателей статуса квалифицированного инвестора так же будут интересны продукты БКС.

Инвестиционные продукты

Лучшие сайты и сервисы

Автоследование и доверительное управление

Рейтинг брокеров Московской биржи

Рейтинг брокеров Московской биржи Лушчие брокеры для трейдинга

Лушчие брокеры для трейдинга Зарубежные брокеры для Россиян

Зарубежные брокеры для Россиян Сервисы анализа акций

Сервисы анализа акций Сервисы анализа облигаций

Сервисы анализа облигаций Телеграм каналы для инвестора

Телеграм каналы для инвестора